НАУКА

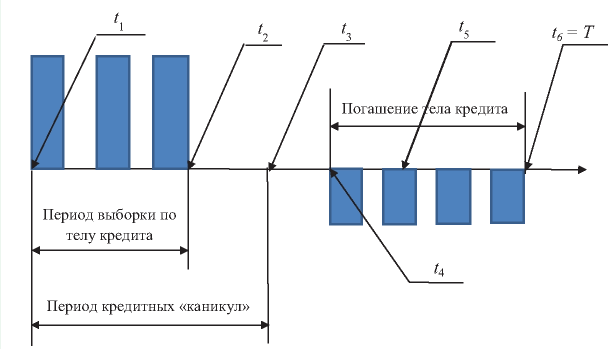

В настоящий момент в современной экономической литературе и методических рекомендациях, включая стандарты МАГАТЭ, достаточно подробно проработаны вопросы оценки эффективности инвестиционных проектов, приводится общее концептуальное описание альтернативных методов учета затрат (капитализация) по кредитам и финансовому лизингу. При этом не разработаны общая информационная блок-схема капитализации затрат и методические подходы, позволяющие моделировать учетные параметры кредитов и финансового лизинга, при капитализации затрат по этим финансовым инструментам на этапе проектирования и строительства наукоемких проектов (самолетостроение, атомная энергетика). Также на этапе проектирования и строительства проекта не разработаны методические рекомендации оценки влияния капитализированных затрат и понесенных убытков при расчете текущего налога на прибыль в разрезе бухгалтерского и налогового учета на чистую приведенную стоимость проекта и показатели финансовой устойчивости проекта. Следовательно, задача разработки методических подходов и рекомендаций, позволяющих моделировать учетные параметры кредитов и финансового лизинга и проводить оценку влияния капитализированных затрат на чистую приведенную стоимость проекта и показатели финансовой устойчивости проекта, является актуальной. В статье авторами показывается, что капитализация затрат по кредитам, финансовому лизингу, а также амортизации производственных и нематериальных активов является эффективным инструментом управления стоимостью и финансовой устойчивостью проекта.

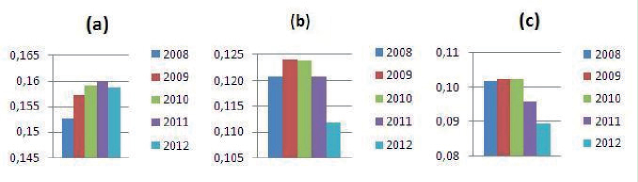

В представленной работе рассмотрено влияние альтернативных издержек на корпоративную денежную политику. Анализируется причинно-следственная связь наращивания денежных средств. Автор исследовал особенности выбора российскими компаниями источников финансирования. Наличие альтернативных издержек заставляет компании переориентироваться на внутренние источники финансирования. Альтернативные издержки являются индикатором для выбора оптимального финансирования. Модель (спецификация), представленная в работе, тестируется для определения ее адекватности с точки зрения качества прогнозирования. Для спецификации оценивается три вида регрессий: сквозная регрессия, регрессия со случайным эффектом и регрессия с фиксированным эффектом. Целью работы является попытка раскрыть денежную загадку компании, то есть сократить альтернативные издержки для сохранения денежных средств как превентивной меры, позволяющей бороться с финансовыми ограничениями. Новизна представленной работы состоит в том, что компании могут рационально управлять денежными авуарами, используя негативные шоки (сигналы) на рынке капитала, предвидеть их и не допускать ситуаций, связанных с финансовыми ограничениями.

ISSN 2618-9984 (Online)